If you would like to read AD Line in English, please click here.

米国株式市場の勢いをみるための指標「AD Line」について詳しく解説していきます。

あなたの株式投資に、ぜひお使いください♪

まさにドラえもんの秘密道具!

米国株の買うタイミングを教えてくれる「押し目レポート」

”投資の森”が出している便利なツールです♪

【AD Lineとは?見方について】

AD Line(Advance Decline Line)とは、騰落線のことです。

AD Lineは、対象となる指数(S&P500やナスダック)を構成する銘柄のうち、上昇した銘柄数と下落した銘柄数を足し合わせて作られた線のことです。

〈AD Lineが上昇している〉

幅広い銘柄が上昇していることを示している

相場に勢いがある状態

〈AD Lineが下落している〉

幅拾い銘柄が下落していることを示している

相場に勢いがない状態

AD Lineは過去からの累積で線が引かれるため、現時点の株式相場全体の勢いをみることができます。

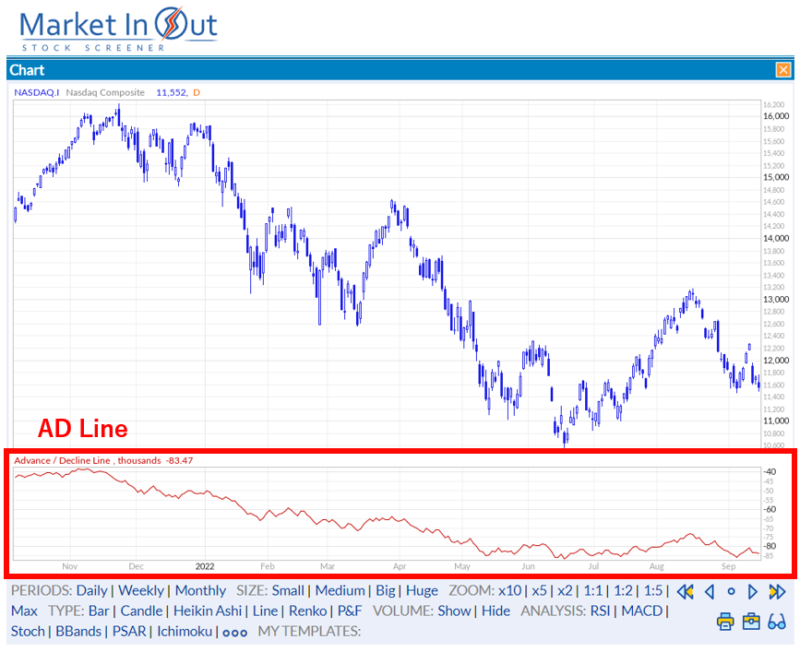

【AD Lineを見るなら「Market In Out」】

AD Lineを見るのであれば、「Market In Out」がおススメです。

「Market In Out」であれば、米国を代表する3指数「S&P500」「ナスダック」「NYダウ」だけでなく、中小型株の指数「ラッセル」のAD Lineもチェックすることができます。

ぜひ米国株投資をする際の参考にしてみて下さい。

【AD Lineの注意点】株価の天井圏でみられる現象

基本的にAD Lineと指数の株価(S&P500やナスダック)は連動=同じ方向に動きます。

指数を構成する銘柄のうち、上昇銘柄数の方が多ければ、指数の株価は上昇しやすいからです。

しかし指数の株価が上昇しているにも関わらず、AD Lineが一足先に下落する時は注意しましょう。

AD Lineが下落しているということは、下落銘柄数の方が多くなっているということです。

この現象は、株価の天井圏でみられる現象になります。

【AD Lineのポイントとネガティブ・ダイバージェンス】

AD Lineが一足先に暗転することは、強気相場の終焉の際に必ずみられる現象です。

一部の勢いある銘柄がつまずいてしまった時、株式相場全体が一気に下落方向へ転げ落ちていきます。

つまりAD Lineは、株式相場の天井圏を見極めるときに有効な指標ということです。

株価指数が高止まり、AD Lineが一足先に下落基調になることをネガティブ・ダイバージェンス(悪い乖離)と言います。

〈1970年代〉

ニフティ・フィフティ相場

〈1999年~2000年代初頭〉

ドットコムバブル

〈2022年〉

40年ぶりのインフレ高止まりによる、急ピッチな金融引き締め

【ニフティ・フィフティ相場から学ぼう!】

ネガティブ・ダイバージェンスが起きた、1970年代のニフティ・フィフティ相場ですが、2022年の相場環境ととても似ています。過去から学び、現在に活かすためにニフティ・フィフティ相場で起きたことをおさらいしておきましょう。

ニフティ・フィフティとは、「素敵な50銘柄」という意味です。

ニフティ・フィフティは、1960年代~1970年代に金融緩和を追い風に米国株をけん引していた勢いあるグロース銘柄群のことです。

1970年代初頭になると、ニフティ・フィフティ銘柄はPER:60倍,その他銘柄はPER:11倍と、一部の勢いある銘柄が株価を押し上げている状態となりました。当時は金融緩和を背景に株価が上昇していましたが、インフレ懸念から金融引き締めに相場環境が変わると、期待値の大きかったグロース銘柄群は軒並み暴落していきました。この時、AD Lineは株価より一足先に暗転し、株価暴落のシグナルを送っていました。

2020年新型コロナウイルスによるパンデミックから経済を再開するために、米政府は金融緩和政策を行いました。その結果、S&P500は3年連続2桁成長をするという華々しい成績を収めました。しかし2022年には40年ぶりのインフレ高止まりとなり、大規模で急速な金融引き締めを行うことになりました。米国株をけん引してきたIT企業群(GAFAやFANG)は業績がふるわなくなり、次々に大幅な株価下落となっていきました。

過去からの学び

1970代と2022年の株式相場は、かなり似ていますよね。

歴史は繰り返されるものです。

ならば「2022年の投資環境は悪い」という心構えのもと株式投資を行う必要があります。

株式投資をするならば、金融政策による相場環境の変化は見逃せません!

「金融相場」「逆金融相場」からなる「相場サイクル」はぜひ知っておきましょう!

【S&P500を構成する上位10銘柄】

ニフティ・フィフティ相場から学ぶと、指数を構成する比重の高い銘柄の勢いはチェックしておいた方が良いでしょう。

S&P500を構成する銘柄のうち、比率の高い10銘柄を紹介します。

この10銘柄だけでS&P500の約30%を占めています。

米国株に投資をしている方であれば、AD LineとS&P500指数の株価、そしてこの10銘柄だけでもチェックしておきましょう。

株式相場の勢いをチェックすることができ、かつ株価の大暴落を回避することができるかもしれません!

【ナスダック100を構成する上位10銘柄】

ニフティ・フィフティ相場から学ぶと、指数を構成する比重の高い銘柄の勢いはチェックしておいた方が良いでしょう。

ナスダック100を構成する銘柄のうち、比率の高い10銘柄を紹介します。

この10銘柄だけでナスダック100の約60%を占めています。

ハイテクセクターをメインに投資をしている方であれば、AD Lineとナスダック指数の株価、そしてこの10銘柄だけでもチェックしておきましょう。

ハイテクセクターの勢いをチェックすることができ、かつ株価の大暴落を回避することができるかもしれません!

【AD Lineと似ている!?騰落レシオについて】

日本では、上昇銘柄数と下落銘柄数の割合から株式相場の過熱感を表す指標として「騰落レシオ」が使われています。

各指標の使い方としては、AD Lineは株式市場の勢いをみる指標として有効で、かつネガティブ・ダイバージェンス(悪い乖離)から天井圏の見極めに有効です。

騰落レシオは100%の基準線を境に、トレンドラインの変換点の見極めに有効であり、かつ底値圏で騰落レシオと指数は一致しやすいため底値の見極めに有効です。

【AD Line】

株式相場の勢いを見る指標

「天井圏を見極め」で有効な指標

【騰落レシオ】

株式相場の過熱感を見る指標

100%を基準として表記

「トレンド変換の見極め」「底値圏の見極め」で有効な指標

【まとめ】

AD Line(Advance Decline Line)について解説してきました。

テクニカルアナリストの中には、「AD Lineはもっとも幅広いマーケットの動きを象徴している」と主張している方々がいるくらい、AD Lineは参考になる指標です。

私が株式投資の参考にさせて頂きている、米国株投資家の「じっちゃま(広瀬隆雄氏)」のお話の中でも、AD Lineについては度々ふれられています。

ぜひAD Lineを株式投資に活かしてみて下さい。

一緒に株式投資についての理解を深めて、株式投資を長く楽しんでいきましょう。