趣味で株式投資をしているtorkeyです。

今回は【2024年版!日本株セクターローテーションは今どの局面か?】について解説していきます。

セクターローテーション投資とは、景気と金利の動きに合わせて有利な業種(セクター)に投資対象を切り替えていく投資戦略のことです。

景気局面に合わせて、有利になるセクターが変わるので一緒にチェックしていきましょう!

日本株のセクターローテーションを知ることは、今日本の株式市場が好調な相場なのか、危険な相場なのかを判断するのにとても役立ちます。この記事があなたの株式投資の一助になることを願っています。

【今はここ!2024年2月の日本株セクターローテーション】

2024年2月現在の日本株セクターローテーションは「実体経済は回復期から好況期へ・株価は好況期」の局面であると私は考えています。

現在の株式市場は、33年ぶりの高値圏を推移し、1989年に付けた最高値を突破する勢いとなっています。

私は今、日本株式市場に大きなチャンスが到来していると感じています。

【私が参考にしている指標を紹介】

私の参考にしている指標を、相場サイクルをベースに「株価」「景気」「金利」に分けて紹介していきます。

ベース|相場サイクル

株価|日経平均株価指数・PER・EPS

景気|日銀短観・完全失業率

金利|金利政策・消費者物価指数(コアCPI)

【相場サイクル|好況期の条件】

相場サイクルの表で相場全体と経済状況を見ていきましょう。

2024年2月現在では、私は「実体経済は回復期から好況期へ・株価は好況期」の局面であると考えています。

相場サイクルから好況期の条件をみてみると「株価の上昇」「PERの上げ止まり」「EPSの上昇」「失業率は低下」「低金利の継続」があげられます。

【株価の上昇】→達成

日経平均株価は33年ぶりの高値更新

【PERの上げ止まり】→未達成

日経平均PERは上昇中

【EPSの上昇】→達成してきている

日経平均EPSは緩やかな上昇トレンドを形成

【失業率は低下】→達成してきている

完全失業率は低下傾向

【低金利の継続】→達成

金融緩和政策の維持

2024年2月現在は、回復期の条件は達成しているため、好況期への移行期だと考えられます。

今後PERが上げ止まる・EPSの上昇・失業率が低下し完全雇用の達成が得られると、相場サイクル上では好況期の条件が到達されます。

それでは、私が参考にしている指標の「数値」や「チャート」を見ていきましょう!

【株価|日経平均株価は33年ぶりの高値更新】

日経平均株価は、バブル期以来の最高値を更新する勢いとなっています。

日経平均株価は1989年に38915円の史上最高値をつけました。

2024年2月現在には36000円前後と33年ぶりの高値更新に加え、1989年につけた最高値を更新する勢いとなっています。

日経平均株価は2023年の1年間で28%上昇しました。

これは世界でも有数の値上がり率です。

今、日本の株式市場は世界の中でも注目度の高い市場といえます。

【株価|日経平均PERは上昇トレンドを形成】

日経平均PERをみると、最高値更新が現実的であることがわかります。

最高値を付けた1989年の東証一部のPERは約70倍まで上昇し、日経平均株価の平均PER:14~16倍をはるかに超える「バブル」となっていました。

しかし現在の日経平均PERは約16倍と適正な範囲で推移しています。

2024年2月現在の日本株は適正な価格で勢いもあるため、無理なく最高値を更新していくのではないかと私は考えています。

PERとは株価が割安か割高かを判断するための指標です。

日経平均PERは15倍程度が平均値とされています。

【株価|日経平均EPSは緩やかな上昇トレンド】

日本企業では好決算が続いています。2023年4~9月期の純利益は、同時期として3年連続で過去最高を更新しています。

業績が好調な理由としては、円安により輸出産業の業績向上・観光需要の拡大・国内外の値上げ浸透による価格転嫁・東証からのPER改善要請などがあげられます。

現在の日経平均EPSは緩やかな上昇トレンドを形成しています。

今後、日経平均EPSがより上昇していけば、日本の株式市場は好況期へ突入していくでしょう。

EPSとは企業価値を判断するための指標です。

EPSでは企業の稼ぐ力である「収益性」と「成長性」を見ることができます。

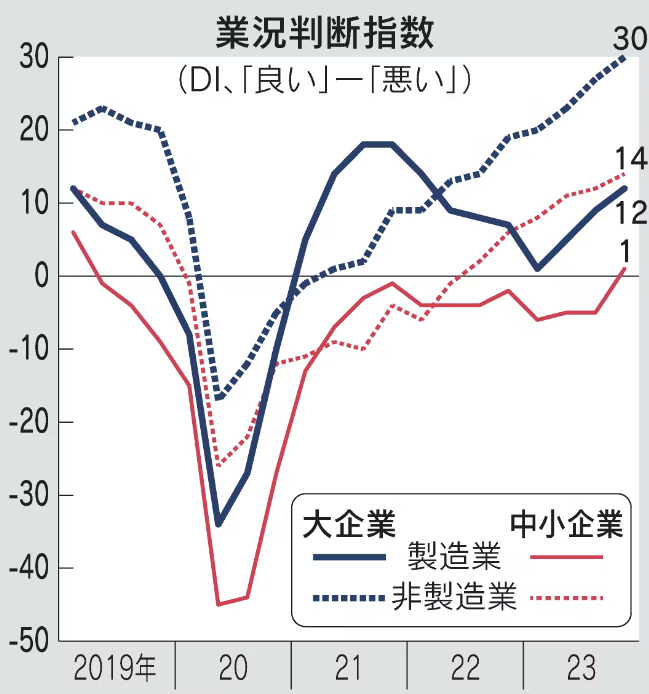

【景気|日銀短観の業況判断指数(DI)は好調】

日銀短観とは、年4回(3月,6月,9月,12月)において、日本銀行が企業の経営者に直接アンケートを行い、景気の現状と将来の見通しを分析した指標です。

大手企業と中小企業を製造業と非製造業に分類し、約1万社以上を対象に調査を行うため、高い信頼度があり、株価にも大きな影響を与える重要な指標です。

業況判断指数(DI)は、企業の景気動向を示す重要な指標であり、一般的にプラスの値が景気の拡大を、マイナスの値が景気の後退を示しています。

2023年12月に発表された業況判断指数(DI)では、特に大企業の製造業・非製造業とも改善傾向であり、中小企業の数値も悪くありません。先行きについては、海外経済の減速や人件費高などが懸念されています。

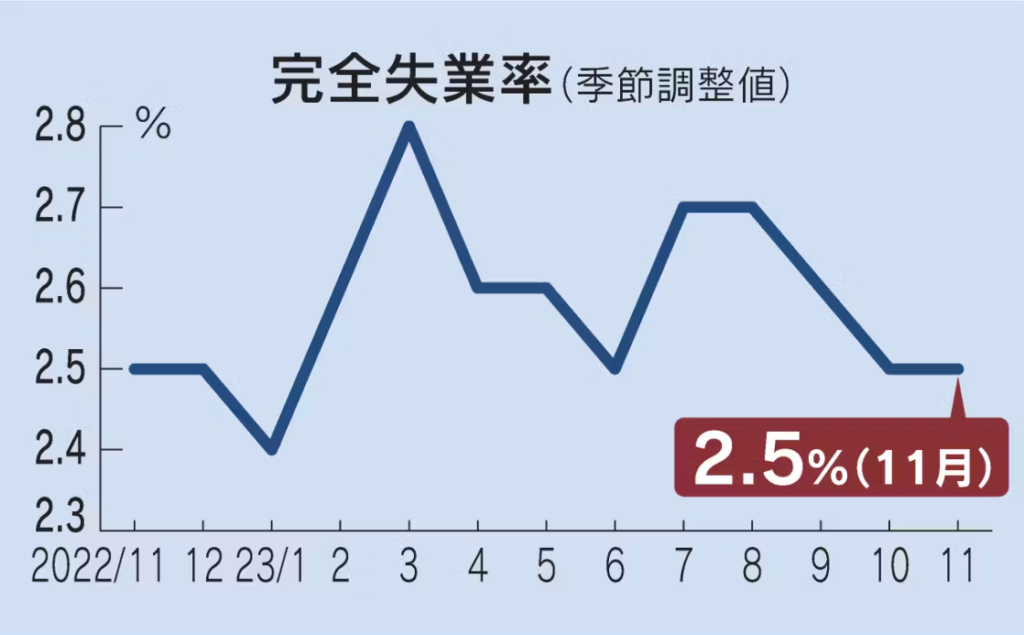

【景気|完全失業率の減少】

完全失業率とは、総務省が毎月末に発表している雇用統計です。労働人口(15歳以上の働く意欲のある人)から完全失業者(職がなく、求職活動をしている人)が占める割合で、雇用情勢を示す重要な指標です。

総務省の見方としては「完全失業率が2.2%まで戻れば、失業者はほぼゼロに近い完全雇用の状況」としています。

2023年11月の完全失業率は2.5%(12月の完全失業率は2.4%)と、過去の経過をみても完全雇用に近づきつつあります。

雇用は景気に大きな影響を与えるため、完全失業率の減少は、景気が良い方向に向かっているサインです。

【金利|大規模な金融緩和政策を維持】

日本銀行は大規模な金融緩和政策を維持しています。簡単にいうと低金利を続けているということです。

その政策内容としては「短期金利をマイナス0.1%に維持」「長期金利の上限を1%にとどめる」というものです。

金利と株価はシーソーの関係にあります。金利が低ければ、企業は銀行からお金を借りやすく設備投資や事業拡大に積極的になり、結果業績が上がり株価も上がりやすくなります。

つまり金利が低ければ、株価は上がりやすくなります。

現在業績が好調な企業が多い背景には、日本銀行による金融緩和政策が大きいことが挙げられます。

【金利|消費者物価指数(コアCPI)は沈静化】

消費者物価指数は、総務省が毎月発表している統計指数で、消費者が購入するモノやサービスなどの物価の値動きを把握するための指標です。つまり消費者物価指数はインフレを計るための指標です。

消費者物価指数には、全ての商品を総合した「総合指数(CPI)」と、価格変動の大きい生鮮食品を除いた「生鮮食品を除く総合指数(コアCPI)」があります。

物価の変動がわかる消費者物価指数は「経済の体温計」とも呼ばれ、国内の経済政策を決めるうえで、非常に重要な指数として使われています。

2023年12月の消費者物価指数(コアCPI)は2.3%とインフレは徐々に鎮静化しています。

今後インフレが上昇していくことがあれば、景気が過熱し過ぎないように日本銀行は金利を上げていく可能性があります。

そのため消費者物価指数(コアCPI)と日本銀行の金利政策はセットで確認していきましょう。

消費者物価指数の理想値は2%です。

主要先進国は共通して2%を目標にしています。

【日本株セクターローテーション×私調べの考察】

ここからは私調べの考察です。

私の予想では、しばらくは日本株(回復期・好況期に有利になるセクター)にとって良い時期が続くと考えています。

しかし浮かれ過ぎには要注意です。

今後、景気が過熱してきたころ、日本銀行が金利を引き上げる局面がやってきます。

10年以上続いた異次元の金融緩和がシフトチェンジしていく時、日本株式市場にとって大きな潮目になることは間違いありません。

金利と株価はシーソーの関係にあります。

株式投資を続けていくなら、かならず金利の動向には細心の注意を払っていきましょう。

私調べの考察なので、セクターローテーションを見るときの参考程度にして頂ければ幸いです。

【セクターローテーション投資を活用したポートフォリオの作り方】

セクターローテーションを活用することで、積極的にキャピタルゲイン(売買益)を狙っていくポートフォリオや安定的にインカムゲイン(配当金)を狙っていくポートフォリオを作れるようになります。

みなさんご存じの有名な投資家である「ピーターリンチ氏」と「バフェット太郎氏」の投資方法を参考に「攻めの分散投資法」と「守りの分散投資法」を紹介させてください!

これからポートフォリオを作ろうとしている方の参考になれば幸いです。

【まとめ】

セクターローテーションについて「株価」「景気」「金利」から解説してきました。

セクターローテーション投資は、地合いが良いところで投資をするための一つの投資手法です。

今有利なセクターと今後有利になるセクターの予測ができれば、今よりきっと株式投資が楽しくなります。

セクターローテーションを活用して、株式投資をもっと楽しんでいきましょう!

【日本株に投資するメリット7選】はこちらのリンクから!

【外国人投資家の好む日本株セクター】はこちらのリンクから!