趣味で株式投資をしているtorkeyです。

得意なセクターを見つけようシリーズ!

今回は【日本のハイテク株(半導体)】です。

セクターごとの特徴を知ることで、株の取引を有利に行うことができます。

今回は【日本のハイテク株(半導体)の特徴】について解説していきます!

まさにドラえもんの秘密道具!

日本株の買うタイミングを教えてくれる「押し目アラート」

”投資の森”が出している便利なツールです♪

- 【日本のハイテク株(半導体)の特徴まとめ】

- 【ハイテク株の日本株ETFと個別株】NEXT FUNDS電機・精密

- 【ハイテク株とセクターローテーション】

- 【ハイテク株は景気敏感セクター】

- 【ハイテク株は円安メリットセクター】

- 【ハイテク株のファンダメンタル特徴】

- 【金利と株価はシーソーの関係】

- 【ハイテク株の指数:ナスダック指数とSOX指数をチェック】

- 【ハイテク産業には半導体が不可欠】

- 【ハイテク株への投資は半導体のサプライチェーンをチェック】

- 【世界の半導体市場シェアに着目】

- 【半導体から見る:世界のデジタル産業は加速していく】

- 【半導体から見る:日本のデジタル産業の現状と今後】

- 【ハイテク株に重要なトピック】

- 【まとめ】

【日本のハイテク株(半導体)の特徴まとめ】

日本のハイテク株(半導体)の特徴についてまとめました。

個人的には、日本のハイテク企業には期待しています!

日本の経済を立て直す「要」になることを願っています。

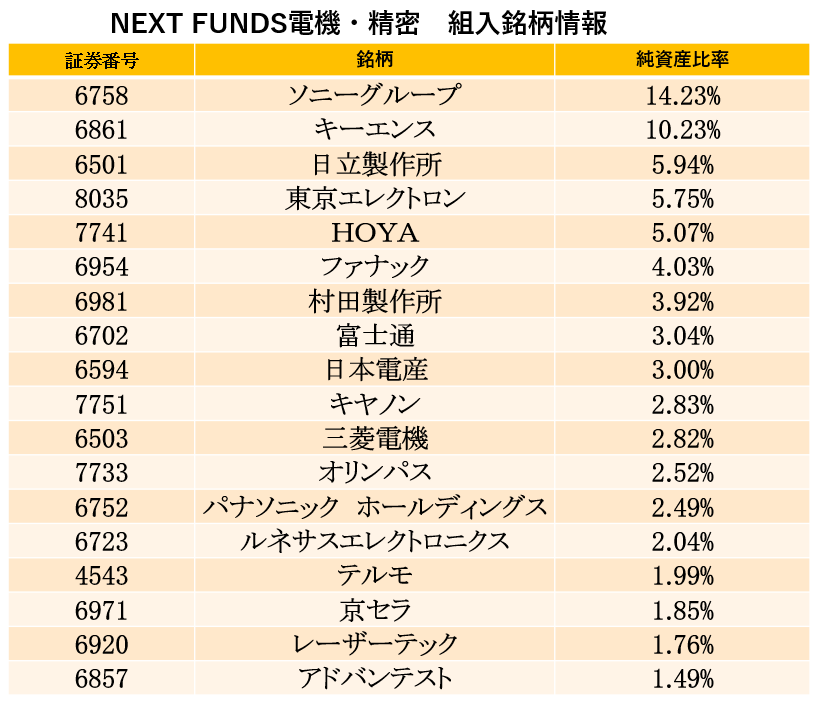

【ハイテク株の日本株ETFと個別株】NEXT FUNDS電機・精密

ハイテク企業とは、電機・精密などの業種で高度な技術力を持つ企業のことです。

具体的には、半導体・電子部品・コンピュータ・情報機器・精密機械・ロボット・ドローン・AI(人口知能)・ソフトウェアなどに関する銘柄を指します。

日本のハイテク株ETFならばNEXT FUNDS電機・精密(証券番号:1625)があります。

〈2023年2月28日の上位銘柄〉

ソニーグループ・キーエンス・日立製作所・東京エレクトロン・HOYA・ファナック・村田製作所・富士通・日本電産・キヤノン・三菱電機・オリンパス・パナソニック ホールディングス・ルネサスエレクトロニクス・テルモ・京セラ・レーザーテック・アドバンテストなど

電機・精密株に投資をするのであれば、電機・精密株にまとめて分散投資ができるETF(NEXT FUNDS電機・精密)、もしくは電機・精密株の個別株投資になります。

【ハイテク株とセクターローテーション】

ハイテク株(電機・精密株)は、セクターローテーションだと「景気回復期」に有利なセクターとなります。

景気回復期では、金融緩和により景気が徐々に回復していく局面です。金利が下がればお金が借りやすくなるため、ハイテク企業は設備投資・事業拡大に積極的になります。そのため景気回復局面では、ハイテク企業の株価は上がりやすくなります。

【セクターローテーション投資の見極め】

セクターローテーション投資とは、景気のトレンドの移り変わりに合わせて、投資戦略を変えていく投資方法です!

セクターローテーションは時計回りに動いています(基本的に逆回転することはありません)。

不況期→景気回復期への移行は、不況期のセクターが下落トレンドを形成し、景気回復期のセクターが上昇トレンドを形成し始めた時です。見逃さないように要チェックしておきましょう。

日本株のセクターは大きく分けて17種類・小さく分けて33種類に分かれています。

日本株のセクターについてもっと詳しく知りたい方はこちらのリンクからどうぞ。

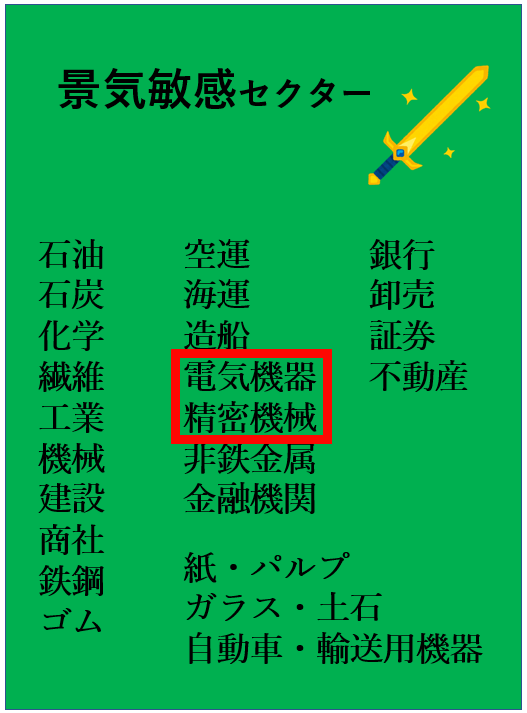

【ハイテク株は景気敏感セクター】

ハイテク株は景気敏感セクター※と呼ばれています。

※景気循環株・シクリカル銘柄とも呼ばれています。

景気敏感セクターとは、「景気」の動向によって業績や株価が大きく変動するセクターの総称です。

景気が良ければハイテク企業は設備投資に積極的になり、事業を拡大していきます。また一般人は自動車や高額家電の購入に前向きになるため、ハイテク企業の業績は上がりやすくなります。

逆に景気が落ち込むと消費も落ち込むため、ハイテク企業の業績は下がりやすくなります。

【ハイテク株は円安メリットセクター】

ハイテク株は円安メリットセクターです。

円安になると輸出産業をメインに行っている企業は有利になります。

特に日本国内で生産し、海外に輸出している企業ほど、円安の恩恵を大きく受けることができます。

ハイテク産業の基盤である「半導体」の輸出入を見ると、輸入よりも輸出の方が約3.5倍大きいので、半導体産業-ハイテク産業は円安メリットセクターと言えます。

円安について詳しく知りたい方は、こちらのリンクからどうぞ。

【ハイテク株のファンダメンタル特徴】

ハイテク株のファンダメンタルとして「PERが高い」「配当が低い」ことがあげられます。

ハイテク株は株価が乱高下しやすいため、キャピタルゲイン(株の売買益)を狙う投資手法と相性が良いです。

【ハイテク株はPERが高い】

ハイテク株は将来の成長期待から、企業の価値以上に株価が高くなりやすいです。結果PERは高くなります。

PERは普段「割安さを表す指標」として使われますが、成長企業やハイテク企業の場合は「成長期待を表す指標」として用いられます。

【ハイテク株は配当が低い】

ハイテク株は無配当のところが多いです。なぜならハイテク企業は得た利益で設備投資を積極的に行っているからです。

ハイテク株は配当による株主還元でなく、企業価値を高めて株価を上昇させることで株主還元をしています。

【金利と株価はシーソーの関係】

金利と株価はシーソーの関係です。

特にPER(成長期待)の高いハイテク産業ほど、金利の影響を大きく受けます。金利が高くなるとハイテク株の株価は下がりやすく、金利が下がるとハイテク株の株価は上がりやすくなります。

・金利(↑)なると株価(↓)

・金利(↓)なると株価(↑)

※特にPERの高い株ほど金利の影響を受けやすい

金利(金融政策)についてもっと知りたい方はこちらのリンクらかどうぞ。

【ハイテク株の指数:ナスダック指数とSOX指数をチェック】

日本のハイテク産業に投資をするのであれば、米国のハイテク産業の指数「ナスダック指数」と「SOX指数」はチェックしておきましょう。

【ナスダック指数を要チェック】

世界のハイテク産業を牽引しているのは、間違いなく米国です。

米国の巨大テック企業として有名なのがGAFAM(グーグル,アップル,フェイスブック,アマゾン,マイクロソフト)です。これらを含むハイテク産業の指数としてナスダック指数があります。

ナスダック指数は、ハイテク産業の先行指数になることが多いので要チェックしておきましょう。

【SOX指数を要チェック】Philadelphia Semiconductor Index

SOX指数(フィラデルフィア半導体指標)とは、半導体の製造・流通・販売を手掛ける企業の株式で構成される指数のことです。米国の半導体関連30銘柄で構成され、算出されています。

半導体はハイテク産業の基盤となるところです。半導体が不足すればハイテク製品は作れず,製品価格の上昇を招きます。

米国の半導体企業の動向をみていくために、SOX指数はとても役立ちます。ハイテク企業へ投資をする際はぜひご参照ください。

【ハイテク産業には半導体が不可欠】

半導体は「産業のコメ」と言われ、あらゆる産業のあらゆる製品に使用されています。

半導体はデジタル化や脱炭素化など、国の経済が発展していくための重要なカギを握っています。

半導体はデジタルの基盤です。だからこそ半導体の不足は様々な分野に影響を及ぼします。

【ハイテク株への投資は半導体のサプライチェーンをチェック】

サプライチェーン(供給網)とは、製品の原材料・部品の調達から販売に至るまでの一連の流れを指す用語です。半導体市場では、半導体の製造から電気機器・精密機器の販売までを指します。

2022年には、半導体不足は解消されつつあります。

半導体不足は、半導体を基盤とするモノの製造が行えなくなるので、モノ不足=モノの価格が上昇してしまいます。ハイテク産業への投資は、半導体の需要と供給の関係=サプライチェーンを要チェックしておきましょう。

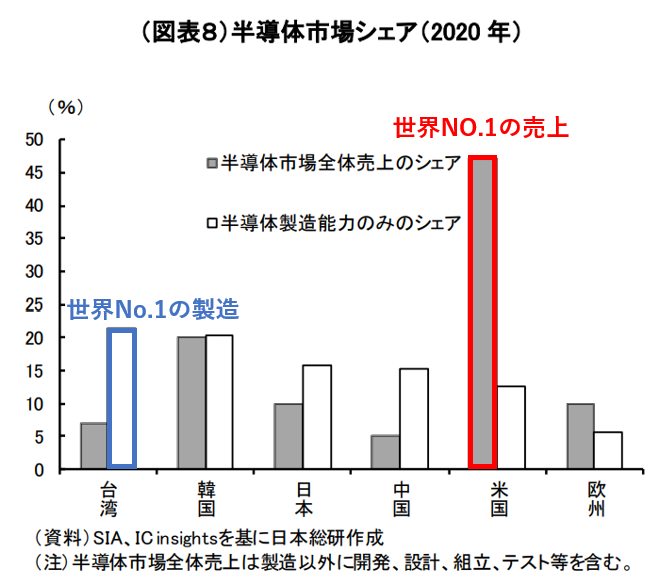

【世界の半導体市場シェアに着目】

世界のサプライチェーンでは、世界最大の半導体製造能力は台湾にあり、半導体市場の売上シェアNo.1は米国となっています。

台湾を含むアジア地域では、製造コスト面の安さから半導体の製造に特化しています。

米国の半導体企業は、付加価値の高い設計・開発に特化しています。

〈半導体分野の分業〉

・設計・開発(ファブレス)

・製造(ファウンドリ)

世界最大のファウンドリである台湾 TSMC の売上の 64%※が米国企業向けとなっています。現在、米国ファブレス企業の台湾への依存度は高い状態となっています。(※日本総研:2021年時点のデータを引用)

【半導体から見る:世界のデジタル産業は加速していく】

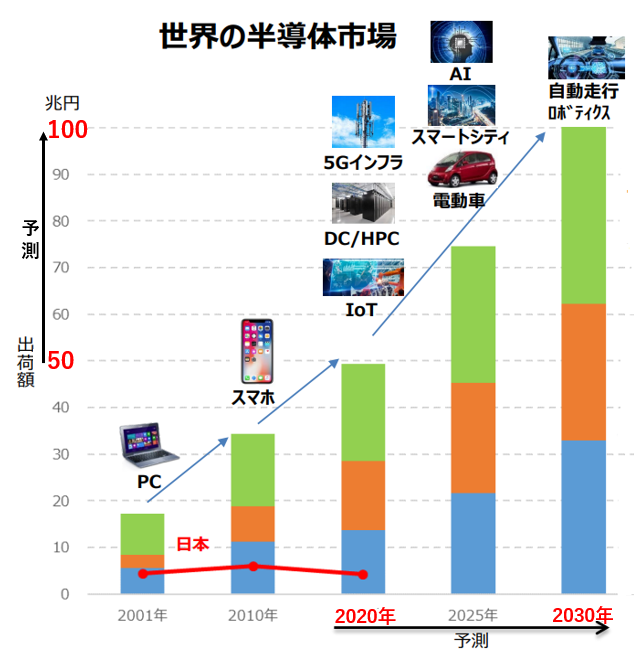

世界の半導体市場は2020年で50兆円規模ととても大きな市場となっています。

経済産業省の予測では、2030年には100兆円規模の市場になることが予測されています。

たった10年で市場規模が倍になるくらい、半導体市場(ハイテク産業)は今一番成長性の高い市場と言えます。

【半導体から見る:日本のデジタル産業の現状と今後】

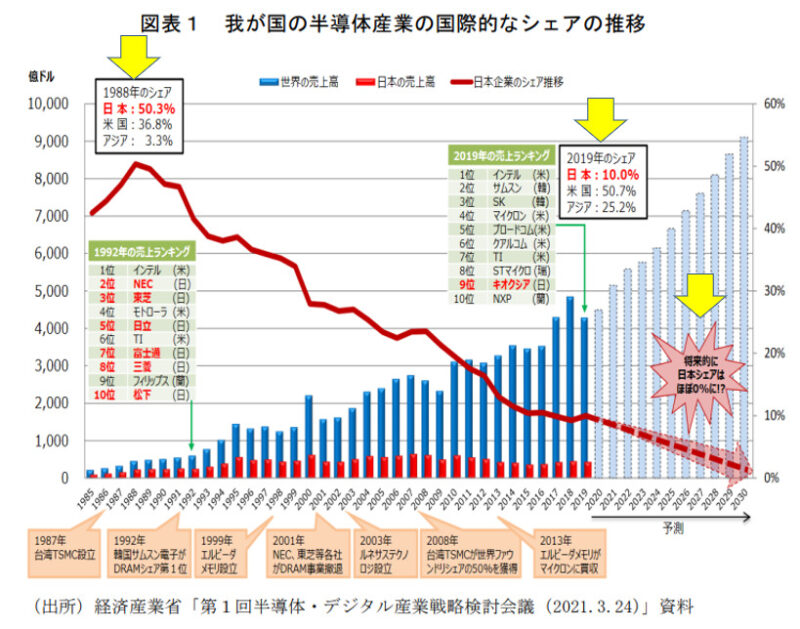

日本は1988年に世界シェアの50%を占めていました。しかし2019年にはわずか10%に低迷し、今後日本の半導体シェアは0%になるかもしれない⁉となっています。

ハイテク産業は、今世界の中で一番成長性の高い市場です。

日本がハイテク産業で活躍していけるか?それとも乗り遅れるか?

が日本の経済成長のカギになるといっても過言ではありません!

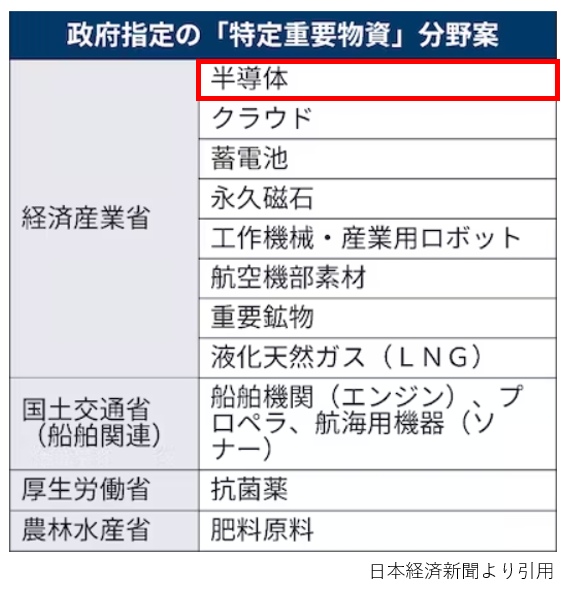

日本政府も半導体を「特定重要物資」に認定し、ハイテク産業の波に乗ろうとしています!

経済産業省の認定を受ければ、補助金や低利融資などの支援を受けることができるようになります。

【ハイテク株に重要なトピック】

ハイテク株は「景気」「金利」に関わるトピックが出ると株価は動きます。

日々のニュースから、ハイテク株にとって良いトピックと悪いトピックを判別できるようになると、株式投資がより面白くなります!

【トピック①】米10年債利回りに注目

金利と株価はシーソーの関係です。

金利は「長期金利=米10年債利回り」をチェックしましょう。

私は毎朝、スマホのアプリ「investing.com」で米10年債利回りをチェックしています。

【トピック②】台湾有事に注目

最先端の半導体を作成している台湾に有事が起きると、半導体のサプライチェーン(供給網)が大きく混乱します。

特に台湾の半導体に依存している米国・中国は大打撃を受けることが予測されます。

【トピック③】特定重要物資の政府政令に注目

2022年の年内に決定されるであろう、日本の特定重要物資の決定内容(半導体への支援額など)によっては、半導体関連銘柄にとって追い風になるかもしれません。

2022年11月11日にビックニュースが発表されました!次世代半導体の量産化へ-日本主要企業8社の新会社「Rapidus」設立!日本が世界の半導体市場を牽引していけるか⁉期待しましょう!

【トピック④】熊本県に進出するTSMCに注目

最先端の半導体製造技術を要する台湾のTSMCが、熊本県に進出することが話題となっています。

日本政府も多額の支援金にて後押しをしています。2022年4月には着工しており、2024年12月には生産開始が見込まれています。熊本県がシリコンバレーのようになる日も近いでしょうか⁉

【トピック⑤】チップ4構想に注目

米国のバイデン政権は、半導体のサプライチェーン(供給網)を強化する目的で、米日韓台の4か国で連携を結ぼうとしています。

しかし中国との関係を壊したくない韓国としては、慎重な姿勢をとっています。チップ4構想が実現すれば、日本国内の半導体産業-ハイテク産業は潤っていくでしょうが、実現はなかなか難しい様子です。

【まとめ】

日本のハイテク株(半導体)について解説してきました。

ハイテク株以外にも日本株にはたくさんのセクターがあります。

他のセクターも「セクターローテーション」「景気」「為替」別に分かりやすくジャンル分けしましたので、ぜひ株式投資の参考にしてみて下さい!

得意なセクターを見つけて株式投資を楽しみましょう!